隨著社群媒體、影音直播與線上平臺的蓬勃發展,個人透過網路創作或分享資訊而獲取收益的情形日益普遍,形成「網紅經濟」之新興商業型態;財政部於114年9月10日發布「個人經常性於網路發表創作或分享資訊課徵營業稅作業規範」(下稱網紅課稅規範)。

財政部高雄國稅局表示,網紅將自己創作的內容(例如影片、圖片、文字等)或分享資訊授權給平臺使用,平臺利用網紅創作播放廣告或提供付費服務,向廣告主或付費觀眾收取收入(例如廣告費、訂閱費),並依照與網紅的合約或粉絲人數條件等,將部分收入分潤給網紅,為明確是類交易之營業稅課徵,財政部依加值型及非加值型營業稅法(下稱營業稅法)及其他相關法令規定,訂定網紅課稅規範,重點摘述如下:

一、有關稅籍登記部分:境內網紅在中華民國境內銷售貨物或勞務符合下列情形之一者,應依規定辦理稅籍登記:

(一)在中華民國境內設有實體固定營業場所、具備營業牌號或僱用 人員協助處理銷售事宜。

(二)透過網路銷售貨物或勞務,其當月銷售額達營業稅起徵點〔現 行起徵點為銷售貨物新臺幣(下同)10萬元、銷售勞務5萬元〕。

二、課徵營業稅原則:

(一)符合營業人要件之網紅,提供表演勞務予平臺,自平臺取得之分潤收入,尚非屬執行業務者提供專業性勞務及個人受僱提供勞務,應課徵營業稅。

(二)平臺自廣告主或付費觀眾取得之勞務收入,應依規定課徵營業稅。

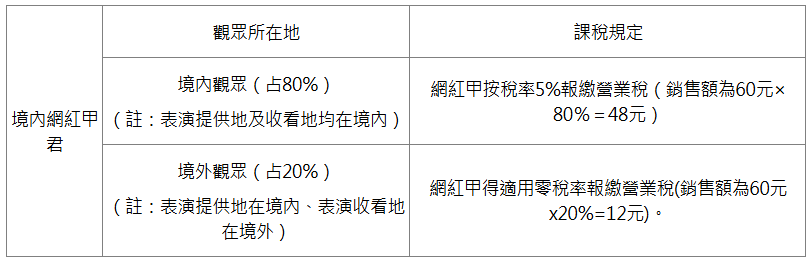

該局舉例說明,境內網紅營業人甲君提供其創作影片授權境外平臺Youtube使用播放,網紅甲君自Youtube取得60元分潤收入(觀眾打賞、抖內、贈送虛擬禮物等等),網紅甲君營業稅處理方式如下:

該局呼籲,為協助網紅及平臺熟悉稅籍登記及報繳營業稅規定,財政部定自114年9月10日起至115年6月30日止(申報繳納期限至115年7月15日)為輔導期間,在該期間內,網紅或平臺有未依規定辦理稅籍登記、開立統一發票或申報繳納營業稅之情形者,免依營業稅法第45條、第51條、第52條及稅捐稽徵法第44條規定處罰。

資料來源 財政部高雄國稅局